بنا به اختیار حاصل از تبصره ماده 100 قانون مالیات های مستقیم اصلاحی مصوب 1394/04/31، مالیات عملکرد سال 1401 صاحبان وسایط نقلیه مسافری، باری و ماشین آلات راهسازی و صنعتی، مطابق جداول پیوست ( شامل 13 جدول ) با رعایت گروه بندی استان ها به شرح زیر تعیین می گردد :

۱ – کلیه صاحبان مشاغل خودرویی که مجموع درآمد ارائه خدمات آن ها در سال 1401 با توجه به مفاد قانون بودجه سال 1402 کل کشور، حداکثر صد برابر معافیت موضوع ماده 84 قانون مالیات های مستقیم ( معادل 67,200,000,000 ریال ) بوده است، مشمول این دستورالعمل می باشند.

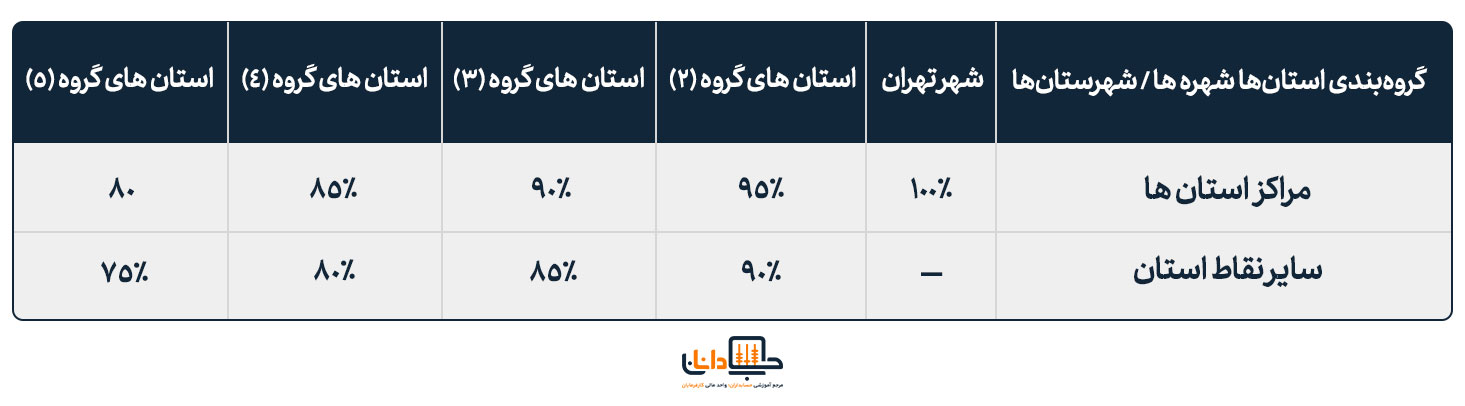

۲ – استان های کشور با توجه به امکانات و شاخص های موثر و به لحاظ وضعیت اقتصادی، اجتماعی و فرهنگی و نیز شرایط جوی به گروه های زیر تقسیم می شوند :

گروه (1) : شهر تهران،

گروه (2): استان های آذربایجان شرقی، اصفهان، البرز، خراسان رضوی، فارس، قزوین، گیلان، هرمزگان، مازندران و استان تهران به جز شهر تهران،

گروه (3): استان های آذربایجان غربی، کرمان، گلستان، سمنان، زنجان، قم، همدان، مرکزی، یزد، بوشهر و خوزستان،

گروه (4): استان های چهارمحال و بختیاری، کرمانشاه، لرستان، خراسان شمالی و اردبیل،

گروه (5): استان های سیستان و بلوچستان، خراسان جنوبی، کردستان، ایلام و کهگیلویه و بویراحمد.

۳ – مالیات عملکرد صاحبان وسایط نقلیه عمومی تا ظرفیت 7 تن موضوع جداول 3 الی 7 پیوست، بر اساس تقسیم بندی فوق و با اعمال ضرایب جدول زیر نسبت به ارقام مالیات مندرج در جداول مذکور تعیین می گردد :

|

گروهبندی استانها شهرها / شهرستانها |

شهر تهران |

استانهای گروه (2) |

استانهای گروه (3) |

استانهای گروه (4) |

استانهای گروه (5) |

|

مراکز استان ها |

100% |

95% |

90% |

85% |

80% |

|

سایر نقاط استان |

– |

90% |

85% |

80% |

75% |

۴ – درخصوص مالکان تاکسی و وانت بارکه مالک بیش از یک خودرو از انواع مذکور باشند، مالیات خودروهای بعدی نیز به صورت مقطوع به شرح جدول 1 پیوست تعیین می شود. درخصوص سایر صاحبان مشاغل خودرویی که دارای بیش از یک خودرو باشند، مالیات خودروهای بعدی به صورت مقطوع با 25 ٪ ( بیست و پنج درصد ) افزایش نسبت به جدول مربوط محاسبه و وصول خواهد شد. همچنین در صورتی که خودروی اول مودی تاکسی یا وانت بوده و خودروهای بعدی از سایر خودروها یا ادوات موضوع جداول این دستورالعمل باشد، با عنایت به توضیحات مذکور، مالیات خودروهای بعدی با در نظر گرفتن رقم مربوط به مالیات خودرو یا وسیله مذکور، با 25 ٪ افزایش به صورت مقطوع خواهد بود.

۵ – منظور از مالکیت دو یا چند خودرو، مالکیت همزمان آنها می باشد و مودیانی که در طی سال به دلایلی چون اسقاط خودروی قبلی نسبت به تغییر خودرو اقدام و به صورت همزمان مالک دو یا چند خودرو نمی باشند، برای هر خودرو به نسبت مدت فعالیت حسب مورد مشمول مالیات خواهند بود.

۶ – مودیانی که در سال 1401 به صورت کامل فعالیت نداشته اند، در صورت ارائه اسناد و مدارک مثبته و تایید اداره امور مالیاتی مربوط، مالیات آنها بر اساس مدت کارکرد، محاسبه می گردد.

۷ – در راستای تبصره ماده 100 قانون مالیات های مستقیم اصلاحی مصوب 1394/04/31، صاحبان مشاغل مشمول این دستورالعمل تکلیفی برای تسلیم اظهارنامه مالیاتی و اسناد و مدارک موضوع آیین نامه ماده 95 قانون مذکور نخواهند داشت.

8 – کلیه صاحبان مشاغل خودرویی مکلف به ثبت نام در سامانه های الکترونیکی سازمان امور مالیاتی کشور می باشند. لذا آن گروه از مودیان مذکور که میزان درآمد ارائه خدمات آن ها در سال 1401 بیش از صد برابر معافیت موضوع ماده 84 قانون مالیات های مستقیم ( با توجه به بند 1 دستورالعمل ) بوده است، مکلف به تسلیم اظهارنامه مالیاتی در موعد مقرر قانونی می باشند.

۹ – صاحبان مشاغل موضوع این دستورالعمل مکلفند مالیات مقرر عملکرد سال 1401 را حداکثر تا پایان خرداد ماه 1402 پرداخت نمایند. بدیهی است در صورت عدم پرداخت مالیات در مهلت یاد شده، مشمول جریمه موضوع ماده 190 قانون مالیات های مستقیم مصوب 1366 و اصلاحیه های بعدی آن می باشند.

۱۰ – مالیات صاحبان انواع وانت بار پلاک سفید، وانت بارهای کرایه آژانس ها، سواری های پلاک سفید کرایه آژانس ها یا موسسات تحت نظارت تاکسیرانی و یا شرکت های تاکسی اینترنتی و وانت بار اینترنتی، مطابق جدول شماره 1 پیوست این دستورالعمل محاسبه و وصول گردد.

۱۱ – مالیات عملکرد سال 1402 صاحبان خودروهایی که در سال مذکور به صورت قطعی واگذار می گردند به صورت علی الحساب، بر مبنای مدت فعالیت با ۴۰ ٪ ( چهل درصد ) افزایش نسبت به مبالغ مندرج در جداول موضوع این دستوالعمل و با رعایت سایر بندهای این دستورالعمل و نیز مالیات صاحبان خودروهای مدل 1402 به نسبت مدت فعالیت در سال مذکور معادل ۴۰ ٪ ( چهل درصد ) بیشتر از مالیات خودروهای مدل 1401 تعیین می گردد.

۱۲ – در خصوص سایر وسایط نقلیه عمومی که در جداول پیوست قید نشده است، صاحبان آنها می بایست با رعایت گروه بندی صاحبان مشاغل موضوع ماده 2 آئین نامه اجرایی ماده 95 قانون مالیات های مستقیم، نسبت به تسلیم اظهارنامه مالیاتی متناسب با گروه بندی خود و پرداخت مالیات متعلق در موعد مقرر قانونی اقدام نمایند.

۱۳ – نظر به اینکه مالیات صاحبان مشاغل خودرویی موضوع این دستورالعمل به صورت مقطوع تعیین می گردد، لذا اعمال مقررات مواد 137، 165، 172 و سایر موارد مشابه در خصوص اینگونه مودیان موضوعیت نداشته و چنانچه صاحبان مشاغل موضوع این دستورالعمل درخواست اعمال مقررات مواد مذکور را داشته باشند، مکلف به تسلیم اظهارنامه مالیاتی موضوع ماده 100 قانون مالیات های مستقیم بوده و ادارات امور مالیاتی نیز موظفند مالیات متعلق به مودیان مزبور را از طریق حسابرسی و با رعایت مقررات تعیین نمایند.

۱۴ – این دستورالعمل و جداول پیوست آن صرفا در مورد صاحبان خودروهایی است که فعالیت آن ها منحصر به استفاده از خودرو در جابجایی مسافر و حمل و نقل بار و یا فعالیت های مربوط با وسایط نقلیه یا ماشین آلات مربوط حسب مورد می باشد، لذا صاحبان خودروهایی نظیر انواع وانت و . . . که به فعالیت های دیگری نظیر فروش اجناس و تره بار و . . .

با وسیله نقلیه خود اشتغال دارند، مشمول این دستورالعمل نبوده و مکلف به ثبت نام در نظام مالیاتی از باب فعالیت های شغلی اخیرالذکر ( فروش اجناس و تره بار و . . . )

و انجام تکالیف قانونی مرتبط، حسب مورد خواهند بود.

داود منظور

رئیس کل سازمان امور مالیاتی کشور